智能手机屏幕技术之争 —— OLED胜券在握,LCD仍有市场

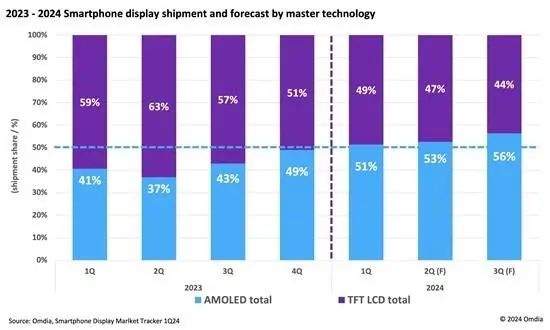

日前调研机构Omdia发布的报告显示,2024年第一季度,全球智能手机OLED面板出货量历史上首次超过了LCD液晶屏。其中,OLED屏幕出货量在2024年第一季度增至1.82亿片,同比增长39%,占比已达 51%,首次超越LCD;相比之下,LCD出货量降至1.72亿片,同比下降10%。

本文引用地址://www.cghlg.com/article/202407/461140.htm面板厂商开启大规模OLED投资已经有接近十个年头,距离iPhone X开始采用OLED屏幕,以及国内第一条六代OLED产线宣告点亮,也已经过去了七年,OLED在其最大最重要的应用领域 —— 智能手机市场终于达到50%以上的市占,突破了2022年Q4触及50%的历史高位。预计2024年第二季度,OLED的市场份额将进一步增长至53%,在第三季度将扩大至56%。

这意味着从今年起,OLED凭借着自身的优势,成为主导智能手机市场的屏幕技术,而LCD在智能手机领域的大势已去。

OLED屏幕逐渐成为智能手机主流屏幕技术,除了品牌之间内卷,供应层面的变化才是根本原因:OLED产出效率得到大幅优化和提升,产出在逼近当初产能设计的理论值,大幅降低单位产品的固定成本;另外,上游材料的逐步多元化,有助OLED厂商大幅降低变动成本。

值得注意的是,其中中国OLED厂商的产能也得到充分释放,普通产品良率大幅提升至与LCD接近的水平。2023年,中国手机品牌采用国产柔性OLED屏幕取代三星的刚性以及柔性OLED,使得三星显示的OLED的市场份额迅速萎缩,2024年,三星将手机中低端产品线由原本由中国厂商主力供应的LTPS LCD升级到自家的刚性OLED,快速挽救了自己OLED市场份额。

稳定的供货大大增强了品牌屏幕升级的动力,尤其是向柔性OLED升级。Omdia预计2024年智能手机屏幕需求为14.5亿片,年需求量在5000万级别的九大手机厂商苹果、三星、小米、OPPO(含一加和Realme)、传音、vivo、荣耀、华为和联想(含Motorola)的需求约为11.85亿片,这其中对OLED的需求会达到7.4亿片,柔性OLED需求会达到5.8亿片。

市场为何选择OLED

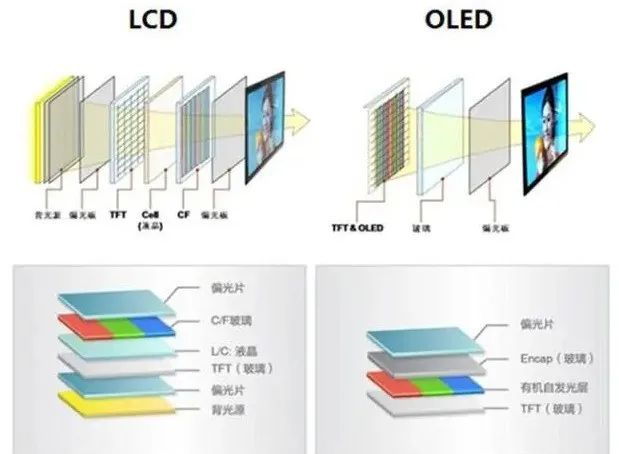

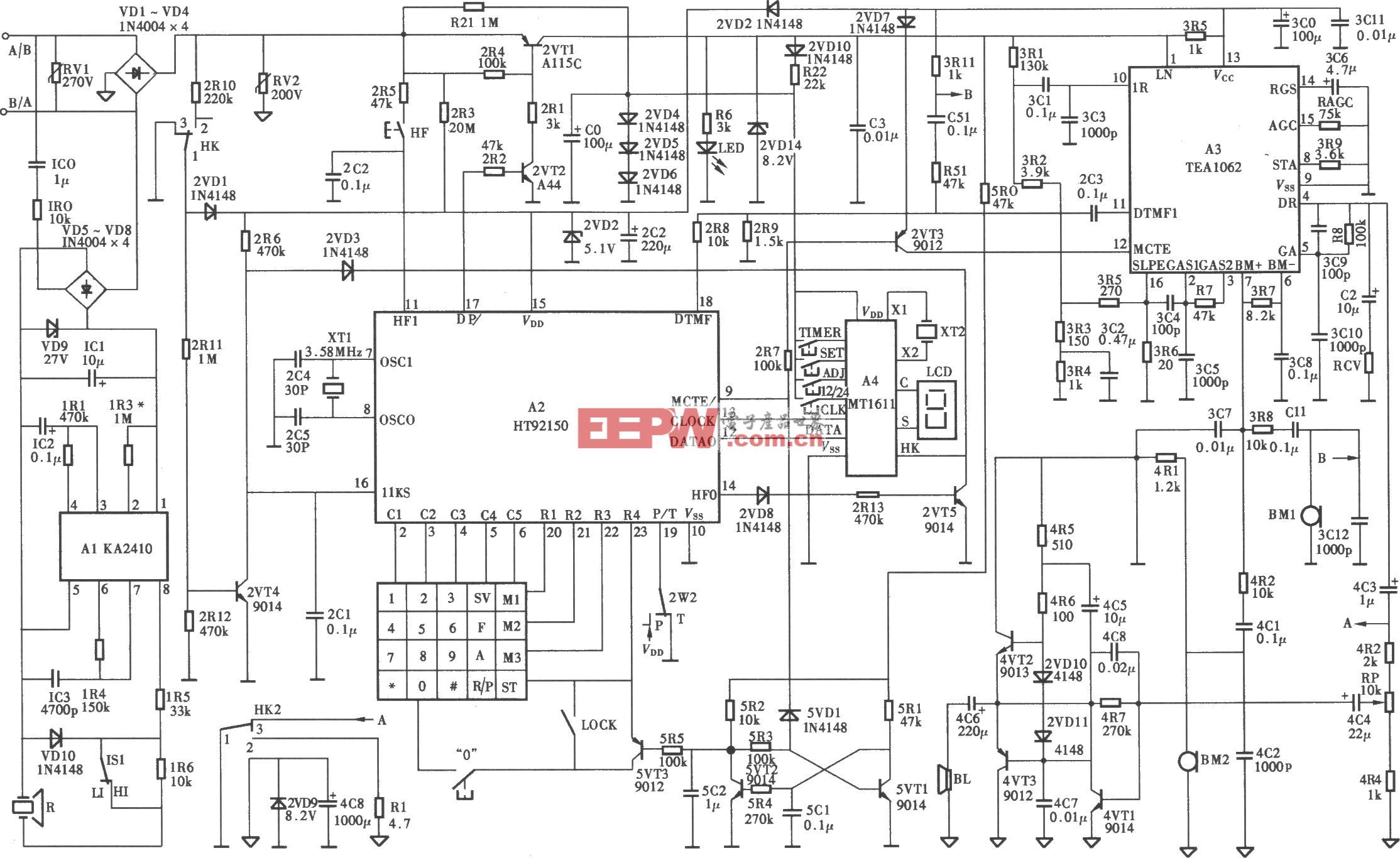

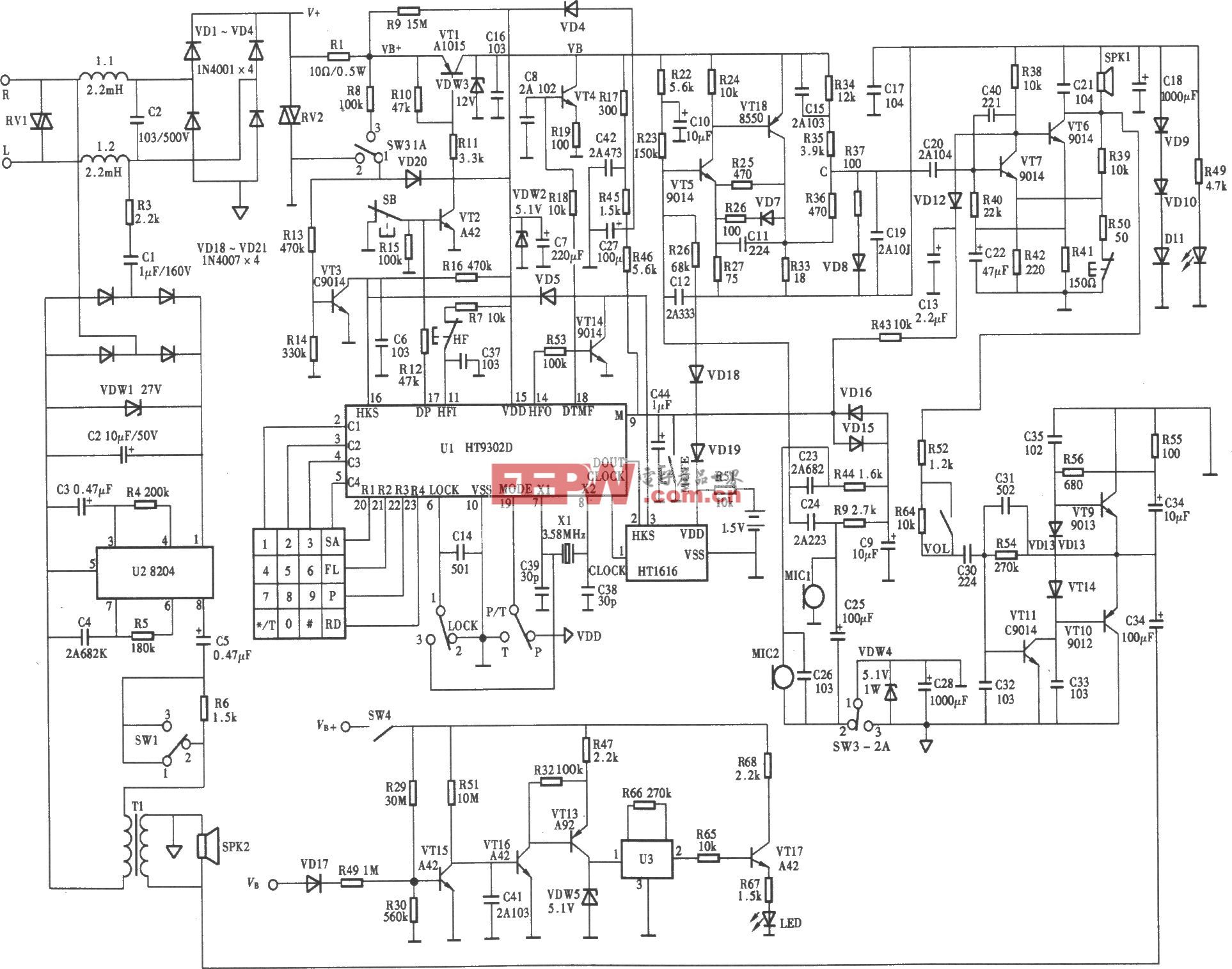

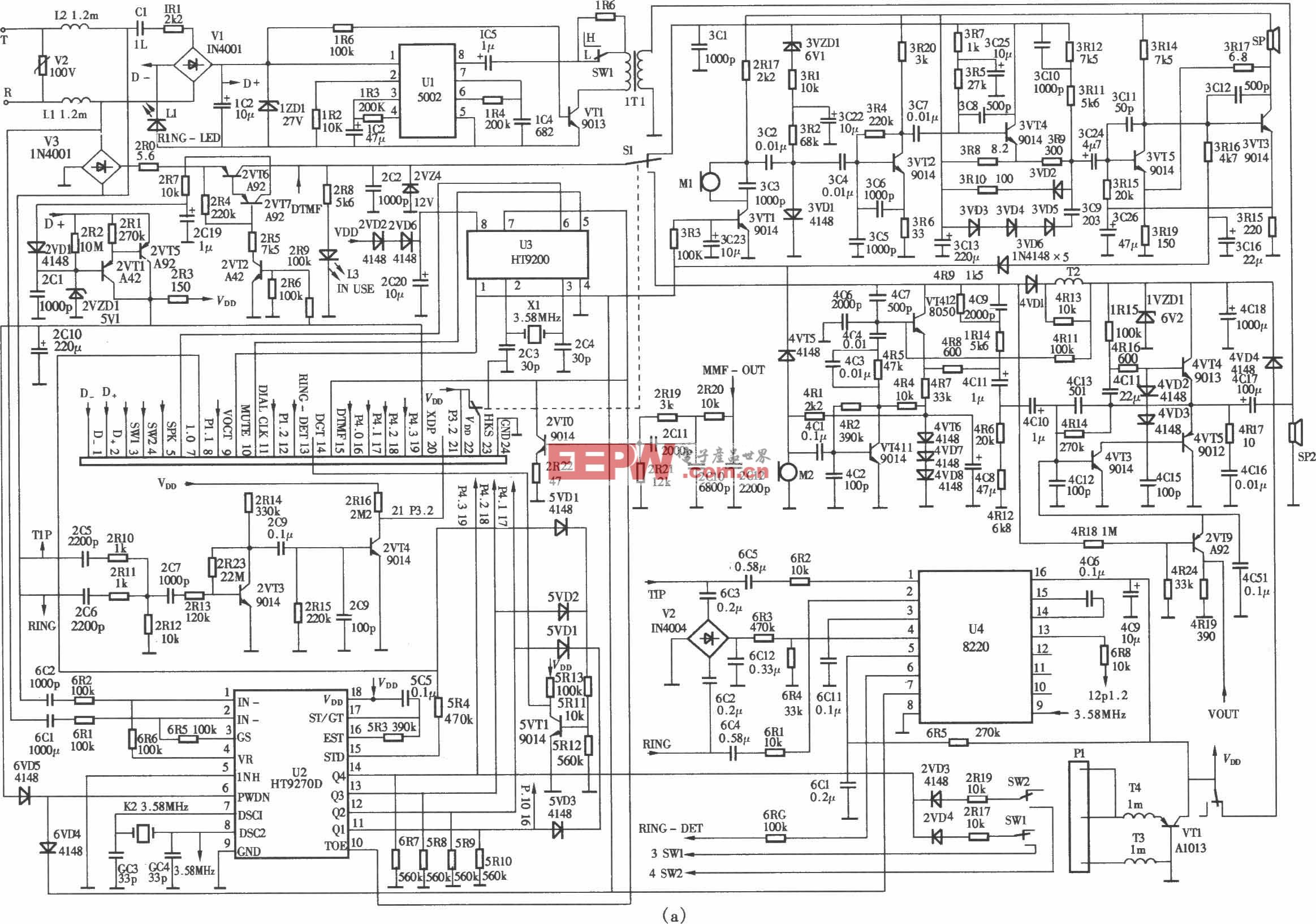

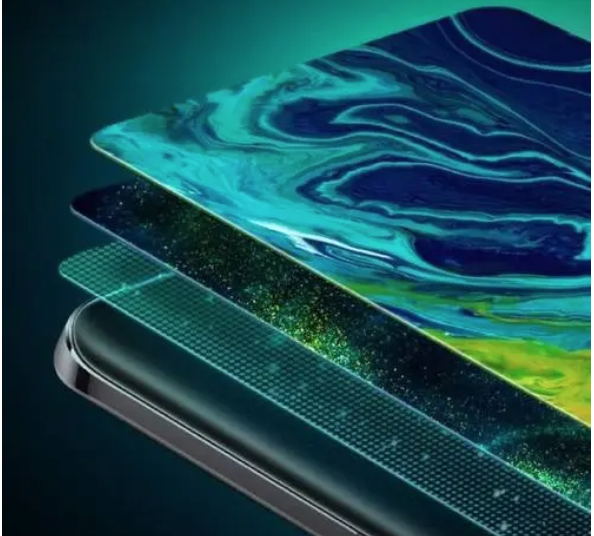

OLED(Organic Light-Emitting Diode,有机发光二极管屏)的基本结构是在铟锡氧化物(ITO)玻璃上制作一层几十纳米厚的有机发光材料作发光层,发光层上方有一层低功函数的金属电极,构成如三明治的结构。基本结构主要包括:

· 基板(透明塑料、玻璃、金属箔)—— 基层用来支撑整个OLED。

· 阳极(透明)—— 阳极在电流流过设备时消除电子(增加电子“空穴”)。

· 空穴传输层 —— 该层由有机材料分子构成,这些分子传输由阳极而来的“空穴”。

· 发光层 —— 该层由有机材料分子(不同于导电层)构成,发光过程在这一层进行。

· 电子传输层 —— 该层由有机材料分子构成,这些分子传输由阴极而来的“电子”。

· 阴极(可以是透明的,也可以不透明,视OLED类型而定)—— 当设备内有电流流通时,阴极会将电子注入电路。

当给到一定电压的时候,阳极与阴极的电子就会在发光层中相遇、结合,产生光子。发光层中带有特殊的有机材料(OLED中的O),来与光子一起变成红绿蓝三原色。由于每个像素中的红绿蓝三原色点都可以被单独的电压所控制来发光,可以做到像素级控光,不需要大面积的背光作为屏幕的“亮源”,故这种技术也被称为自发光技术。

相较LCD,OLED具有自发光的特性,无需背光模组、彩色滤光片的构造,在自身厚度更低的情况下,可有效降低对于机身内部空间的侵占。显示方面,由于背光一直存在的缘故,LCD屏幕无法显示通透的黑,因此对比度上,OLED屏幕要略胜一筹。再加上OLED的像素自发光特性,使得其在显示黑色时可以完全关闭像素点,从而实现更低的功耗,这也就意味着在同等条件下使用OLED会在续航方面更有优势。

特别是自从全面屏的时代来临,由于OLED在使用COP(Chip On Plastic)封装后,能够将驱动IC、排线等元器件翻折到面板背部进行封装,可以将一部分屏幕控制电路弯折到主板下方,进而提升屏占比和视觉效果;再有近期各大厂商全面布局折叠屏,OLED作为唯一一种成熟的柔性屏幕材料就成了折叠屏唯一的材料选择,加之其它优秀的特性,使得OLED屏幕开始全面替换LCD屏幕。

尽管OLED屏也曾一度陷入伤眼、烧屏等争议,但随着相关技术的不断升级,也基本已经大幅改善了这些问题。例如通过引入高频PWM调光(IEEE的研究表明当闪烁频率超过1250Hz时,对人眼造成的影响就大大减少)、低蓝光技术,再配合各种护眼技术,目前OLED屏手机在护眼方面已经有了长足的进步;而在使用寿命上,通过诸如优化像素排列、引入像素转移等技术也得到了有效的缓解。

中国OLED厂商能否突围

在OLED的份额提升的背后还有一个结构性的变化,就是中国厂商的智能手机OLED份额已经跟韩国厂商比肩,甚至在今年前五个月,有三个月的出货数量是高于韩国厂商。但是随着iPhone 16系列的屏幕在Q3开始量产,韩国厂商的份额会有所提升。

当中国厂商的OLED份额超过50% ,并且以柔性OLED为绝对主导,再加上中国手机品牌的柔性OLED需求也超过苹果和三星的需求之和,那么中小尺寸的柔性OLED产业的主导权,极可能将转移到中国OLED厂商手中。根据韩国市场研究公司UBI Research的最新预测,中国面板制造商的智能手机OLED出货量将在未来几年持续增长,2024年将达到2.983亿台,相比去年2.507亿台预计增长19%,并预计在2027年增至4.991亿台。

由于天马等公司推出了低价的智能手机用柔性OLED,不少国内智能手机制造商选择在低价机型中采用柔性OLED,以避免因显示效果下降而失去竞争优势,让OLED在中国智能手机市场的渗透率有所提高。2023年,中国面板制造商中,京东方的市场份额最高,占比达45%;其次是维信诺,占22%;天马占14%;华星光电占10%;以及和辉光电占9%,主要客户包括苹果、小米、OPPO、vivo和华为等知名品牌。

柔性OLED厂商都采用模组厂自建模式,不太可能出现像LCD那样外放玻璃给代理商和模组厂的模组,OLED业务也基本都由品牌直接采购,供应链大大缩短,随着OLED开始主导手机显示屏市场,原本LCD模组厂将要面临转型。

中国厂商柔性OLED的市场份额大大提升,同时也伴随着LTPS LCD工厂的手机订单迅速流失,但这对于同时拥有LTPS LCD和OLED产能的厂商来说,因为完全inhouse的OLED业务大大扩大了公司的现金流,即便目前无法盈利,面板厂商也会义无反顾地促使品牌由LTPS LCD向OLED升级,而LTPS LCD工厂,则可转移产能去IT和车载等更加多元化的应用领域。

虽然面板厂商距离OLED业务能够盈利的产品报价尚有不小的空间,并且价格会持续出现季节性波动。但是随着手机LCD的订单萎缩,管理资源向OLED倾斜,使得面板厂再难以出现如2023年那样大规模逼近现金流成本的报价现象:柔性OLED的最低价格在去年曾跌至10美元后,于最近已回升至20美元。如何避免恶性价格竞争,摆脱亏损泥淖,争取同上游材料和设备厂商的话语权,提升面对下游客户的议价能力,将会成为今后中国的OLED厂商的策略重点。

LCD仍有市场

虽然OLED的份额增长取得了关键性突破,但是这种升级只是在FHD分辨率及以上的屏幕中。面对由8.6代线和8.5代a-Si LCD线主导的HD的手机屏幕,并未发生需要产线技术变更的分辨率升级,也就是从HD升级到FHD级别的分辨率。实际上手机品牌对于a-Si LCD的坚持,最重要的原因就是来源于高世代线的成本优势以及充足的供应,并不会主动将a-Si LCD向LTPS LCD升级,只有类似三星策略性地将LTPS LCD升级到刚性OLED。

事实上,除了智能手机这类屏幕尺寸相对较小的设备之外,目前在电视、笔记本电脑等相对大尺寸的设备上,OLED屏幕同样也凭借着对比度、色彩表现、广视角等特性,逐步在中高端产品中受到了许多用户的青睐。不过在这些领域,OLED的市场渗透率依然不足3%。

尽管LCD技术确实已经在智能手机领域不占优势,但在电视、显示器等大尺寸领域,LCD凭借着成熟的工艺、完善的产业链和相对更为稳定的特性,在成本、生产效率、可靠性等方面仍有着明显的优势,能够满足这类大尺寸设备对显示效果和成本的双重需求,暂时还很难被取代。

同时,LCD也并未固步自封,其中Mini LED展现出了极高的潜力,由于其具备高对比度、高亮度,以及色彩等方面的优势,提供了一种接近OLED对比度和色彩表现的解决方案,并且更为重要的是,由于本质上只是对LCD背光的升级,因此在成本上相比OLED更是有着巨大的优势。

需求量级大的品牌厂商的产品路径,相对全市场需求,更加具有方向和趋势的代表性,他们之间在产品规格上相互竞争,也在显示屏资源上互相争夺。在消费类电子产品日益多样化的当下,OLED与LCD显然并非简单的取代关系,而是各有千秋、互为补充,两者共同推动着显示技术的不断进步,从而为消费者带来更丰富的选择。

评论